Где можно сэкономить на налогах?

При покупке жилой недвижимости в инвестиционных целях далеко не последнюю роль играет система налогообложения той или иной страны. На доходность инвестиций влияют налоги при покупке жилья, его содержании, сдаче в аренду и продаже, которые в случае элитных объектов могут оказаться более чем ощутимыми.

Выбирая страну для инвестиций в недвижимость, следует принимать во внимание на целый ряд обстоятельств, определяющих размер налогов. Например, при покупке жилья в Испании и Германии эта сумма варьируется в зависимости от региона, в Португалии — от стоимости объекта, в Хорватии — от его предназначения, в Польше — от площади, а в Италии — от статуса продавца и покупателя. И почти везде имеет место существенная разница в зависимости от того, является ли жилье новым или же подержанным.

Аналогичная ситуация наблюдается и в случае всех остальных налогов, касающихся недвижимости. Ко всему этому нужно добавить новые налоги (например, на пустующее жилье) и ограничения (запрет на сдачу в краткосрочную аренду), введенные в отдельных странах. Суммируя все плюсы и минусы с учетом цели инвестиций и собственных предпочтений, в итоге можно подобрать оптимальный вариант. В то же время не стоит забывать о том, что в последние годы ситуация во многих государствах Европы меняется очень быстро, включая налоговую политику, и поэтому при выборе речь вряд ли может идти о долгосрочной перспективе.

Покупка

Из возможных вариантов инвестиций можно сразу исключить новые дома или апартаменты класса «люкс» в Италии (abitazione di lusso). Дело в том, что размер налога при покупке таких объектов составит минимум 22% от кадастровой стоимости вместо стандартных 10%.

В Португалии размер налога на переход права собственности (IMT) варьируется в пределах 0-8% от стоимости объекта. Для дорогостоящей недвижимости он составляет 6% (от 578 598 до 1 050 400 евро) и 7,5% (свыше 1 050 400 евро).

Стоимостью объекта определяется сумма налога и на Кипре: 1,5%, если жилье стоит до 85 430 евро, 2,5% - в пределах 85 430 и 170 860 евро и 4%, когда сумма превышает 170 860 евро. Для первичного жилья с 1 ноября 2023 года предусмотрена льготная ставка — 5% на первые 130 кв.м., однако на «премиум-класс» она не распространяется ввиду наличия ограничения в 475 тысяч евро.

Своя шкала существует и в Испании, но значения в ней определяются местонахождением объекта — то есть, к какой автономии он относится. Из регионов, пользующихся наибольшим спросом у инвесторов, самые высокие ставки имеют место в Каталонии и Валенсийском сообществе (по 10%), а самые низкие — в автономном сообществе Мадрид (6%) и на Канарских островах (6,5%). Для новостроек установлена единая ставка — 10%.

В Турции размер налога один для всех объектов подержанной жилой недвижимости — 6% от кадастровой стоимости (до 10 июля 2023 года он был равен 4%). Уплачивается он вместе с госпошлиной во время регистрации права собственности. В случае новостроек его размер варьируется в пределах 1-18%, исходя из площади и типа объекта. С 2017 году иностранные покупатели, находящиеся на территории Турции менее 183 дней в году, могут запросить возврат налогов.

В Греции до конца 2024 года действует мораторий на уплату НДС при покупке любой недвижимости. Покупатель платит только налог на передачу права собственности и муниципальный налог — 3,09% от суммы, указанной в договоре-купли продажи, но после снятия моратория к нему нужно будет добавить сразу 24%.

Содержание

Налог на содержание жилья (на владение им) существует практически во всех европейских странах и назначается муниципальными властями. Обычно он составляет 0,1-0,5% от рыночной или кадастровой стоимости, и эта ставка может быть либо фиксированной как в Турции, либо пересматриваться из года в год (на усмотрение местных властей) как в Испании. Однако в ряде регионов Испании действует налог на роскошь (0,21-3,75%), который распространяется и на недвижимость стоимостью более 700 тысяч евро, даже если она является единственным и постоянным местом проживания.

Аналогичный налог на роскошь существует и в Португалии с нижней планкой 600 тысяч евро. Если недвижимость стоит более 1 миллиона евро, ставка будет равна 1%. От уплаты ежегодного муниципального налога освобождаются собственники жилья, стоящего менее 125 тысяч евро, либо имеющие годовой доход менее 15,3 тысяч евро.

Не лучшим образом для владельцев элитной недвижимости обстоит дело в Греции. Размер муниципального налога очень низкий — 0,025-0,035% в зависимости от возраста объекта, его площади и местоположения, однако при цене свыше 300 тысяч евро придется заплатить еще 1%.

Наконец, в Турции элитной считается недвижимость дороже 338 456 USD, и на нее начисляется дополнительный налог. Его минимальный размер составляет 0,3% от кадастровой стоимости, а максимальный (если жилье стоит дороже 676 980 USD) – 1520 USD + 1% от суммы, превышающей 676 980 USD. Многие категории населения (пенсионеры, безработные, инвалиды и т. д.) освобождены от уплаты ежегодного налога на владение.

Сдача в аренду

В последнее время все больше и больше инвесторов приобретают жилую недвижимость с целью ее последующей сдачи в аренду, и жилье «премиум-класса» не является в этом плане исключением. Более того, во многих странах спрос на такие объекты заметно выше, чем на «бюджетные». Однако следует иметь в виду, что помимо получения соответствующего разрешения/лицензии придется платить и налог на доход по прогрессивной шкале. И зачастую во внимание будет приниматься, имеет ли собственник статус резидента или нет.

Так, в Португалии для нерезидентов существует фиксированная ставка 25%. В Испании эта ставка также фиксированная (24%), и распространяется как на владельцев, которые сдают жилье в аренду, так и на тех, у кого оно пустует (что, кстати, может послужить поводом для уплаты дополнительного налога в Эстремадуре, Каталонии и Стране Басков). В первом случае речь идет о полученном доходе, а во втором — о 24% от 2% кадастровой стоимости, то есть, по сути дела о 0,0048% в год.

Также нужно принимать в внимание то обстоятельство, что во многих странах Европы власти предпринимают попытки ограничить краткосрочную аренду — в особенности через такие онлайн-платформы как Airbnb или Booking. В связи с этим нельзя исключать, что при неблагоприятном развитии событий она может быть полностью запрещена в отдельных странах, регионах или городах.

Максимальные ставки налога на доход от сдачи в аренду:

Греция — 45% (более 35 000 евро в год)

Испания — 47% (более 300 000 евро в год)

Италия — 43% (более 75 000 евро в год)

Кипр — 35% (более 60 000 евро в год)

Португалия — 48% (более 80 640 евро в год)

Турция — 40% (более 64 628 USD в год)

Продажа

При продаже жилья почти всегда будет необходимо оплатить налог на прирост капитала, если таковой имел место. Впрочем, в некоторых странах и для некоторых случаев предусмотрены исключения. Например, в Италии при прогрессивной ставке до 26% от его уплаты освобождаются лица, владевшие объектом более 5 лет или же постоянно проживавшие в нем основную часть времени. Тех же самых 5 лет достаточно, чтобы не платить налог в Турции (для всех остальных случаев он составляет 15-40% с дохода).

В Португалии предусмотрены льготы для пенсионеров и резидентов старше 65 лет, а также при продаже основного жилья с целью покупки другого. Кроме того, резиденты уплачивают налог по прогрессивной шкале только с половины полученного дохода, тогда как нерезиденты платят 28% со всей суммы.

В Испании также существует разница между налогом для резидентов и нерезидентов. Первые платят от 19% до 26% с дохода, а со вторых удерживается 3% от суммы продажи. Сэкономить получится при документальном подтверждении произведенных ремонтных работ, покупки гаража и других оправданных трат по эксплуатации.

Подобная практика существует и в других странах. Больше всего льгот действует на Кипре, где с разницы между стоимостью покупки и продажи уплачивается 20%. В действительности ставка гораздо ниже, поскольку не начисляется налог на первые 17 086 евро каждого из собственников, а если недвижимость эксплуатировалась более 5 лет, и она продается впервые, то не облагаются налогом первые 85 430 евро.

статей

также

- Потенциал Камбоджи для инвестиций в недвижимость

- По данным банка UBS, в этом году стоит ожидать выгодных цен на роскошные альпийские шале в Швейцарии

- Иностранные покупатели платят рекордные цены за недвижимость в Испании

- Рост цен на жилье в Словении замедляется на фоне падения спроса на недвижимость и ослабления активности жилищного строительства

- Во Франции замедлилось падение рынка недвижимости

чтобы не пропускать

свежие статьи

статей который постоянно обновляется.

инвестициях в зарубежную недвижимость и иммиграционных программах на нашем телеграм-канале!

заявку

анкету и получите

электронный билет

при входе на выставку

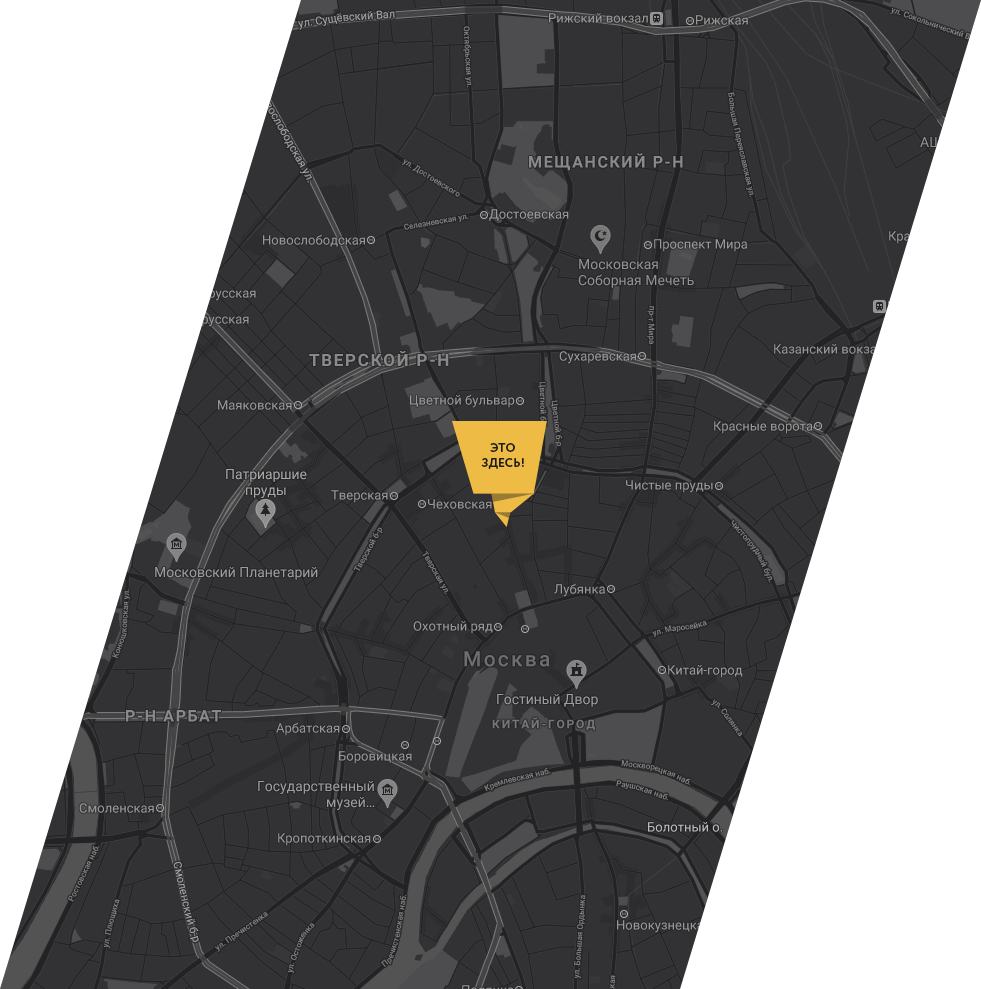

Кузнецкий Мост

с 11:00 до 19:00

выставки

выставки

партнеры выставки